Il codice tributo 1001 stabilito dall’Agenzia delle Entrate è utilizzato dai datori di lavoro per il versamento delle ritenute fiscali che possono riguardare diverse tipologie di reddito: retribuzioni corrisposte ai lavoratori dipendenti, pensioni, trasferte o altri importi aggiuntivi.

I datori di lavoro infatti fiscalmente agiscono come sostituti di imposta, ovvero versano allo stato o ad altri enti diverse somme per conto del lavoratore dipendente assunto regolarmente, a partire dalla tassazione Irpef. Inoltre, i datori si occupano anche di procedere al versamento dei contributi all’INPS per conto del lavoratore.

Per questo motivo nella busta paga i lavoratori dipendenti possono vedere alcune differenze sostanziali tra il proprio guadagno lordo e quello netto. Il codice tributo 1001 si inserisce nel contesto del versamento delle imposte: si tratta di un codice che i sostituti di imposta usano per il pagamento delle somme dovute tramite F24 allo stato.

Cos’è il codice tributo 1001

Andiamo a vedere nel dettaglio cosa sta ad indicare il codice tributo 1001 secondo l’Agenzia delle Entrate:

“Ritenute su retribuzioni, pensioni, trasferte, mensilità aggiuntive e relativo conguaglio”

Questo codice quindi è collegato al versamento delle ritenute su diverse tipologie di somme che i sostituti di imposta versano ad altri soggetti sotto forma di retribuzioni, oppure pensioni o altri tipi di importi. Ricordiamo che per sostituto di imposta si intende un soggetto che va a sostituire il contribuente negli adempimenti verso l’amministrazione finanziaria.

Un datore di lavoro può agire come sostituto di imposta, ma più nel dettaglio questa figura può essere rappresentata da un’impresa, una società, un lavoratore autonomo, istituti di credito o anche enti non commerciali. Un esempio è l’INPS, che agisce come sostituto di imposta quando eroga le pensioni.

Il codice tributo 1001 quindi serve ai sostituti di imposta per procedere correttamente al versamento delle ritenute, ovvero delle somme da destinare alle imposte, sulle quote erogate. Può anche avvenire un conguaglio, ovvero una regolarizzazione di tutto ciò che riguarda le ritenute che durante l’anno non sono state versate correttamente.

A cosa serve il codice tributo 1001

La principale imposta che i lavoratori dipendenti pagano allo stato è l’IRPEF, ovvero l’Imposta sul Reddito delle Persone Fisiche. I datori di lavoro utilizzano il codice tributo 1001 per versare questa tassa allo stato, in corrispondenza alle somme erogate ai lavoratori dipendenti.

Di fatto il datore di lavoro trattiene dalla busta paga del dipendente una parte per versarla per suo conto all’Agenzia delle Entrate, in base alle aliquote IRPEF presenti attualmente, ovvero in relazione allo scaglione in cui si colloca il reddito del lavoratore. Queste non sono sempre le stesse, ad esempio per il prossimo anno si prevede una riduzione delle aliquote IRPEF a tre scaglioni.

Il codice tributo 1001 non è l’unico che i datori utilizzano per versare somme dovute al fisco, tuttavia è uno dei principali da tenere in considerazione. Il lavoratore a sua volta può verificare tutti i versamenti visionando la propria busta paga, ad esempio verificando la differenza tra importo lordo e netto.

Quando si utilizza il codice tributo 1001

Vediamo quali sono gli adempimenti obbligatori per legge che i datori di lavoro, o più in generale i sostituti di imposta, devono rispettare e che riguardano da vicino questo codice tributo. Entro il giorno 16 del mese successivo a quello in cui è stata effettuata la ritenuta fiscale, il sostituto di imposta deve procedere al versamento delle somme all’Agenzia delle Entrate.

Per fare un esempio, se il datore trattiene l’IRPEF al proprio lavoratore dipendente in corrispondenza della paga del mese di novembre, le somme dovute al fisco vanno versate entro il giorno 16 dicembre. Per farlo si procede inserendo il codice tributo 1001 all’interno del modello F24.

Il modello F24 è un documento che in Italia si usa per il pagamento della maggior parte delle imposte: il datore può inserire ad esempio questo pagamento procedendo con la propria banca con i sistemi online, aggiungendo il codice tributo 1001 durante la compilazione dell’F24.

Al termine dell’anno fiscale è possibile per il lavoratore trovarsi di fronte ad un conguaglio IRPEF, se il datore ha trattenuto una somma maggiore dalla busta paga rispetto a quanto effettivamente dovuto per la tassa. Anche in questo caso si utilizza il codice tributo 1001.

Ricordiamo che i datori di lavoro possono utilizzare anche altri codici tributo per pagare specifiche somme. Riportiamo qui qualche esempio:

- Codice tributo 1002: ritenute su emolumenti arretrati;

- Codice tributo 1012: ritenute su indennità per cessazione di rapporto di lavoro.

Codice tributo 1001 in compensazione

Tramite modello F24 si può anche procedere in determinati casi alla compensazione con il codice tributo 1001: ad esempio se sono presenti crediti fiscali specifici. In questo caso è possibile scegliere di usare tali crediti per pagare altre imposte, in modo totale o parziale.

Ma cosa si intende nello specifico per compensazione? Come spiega l’Agenzia delle Entrate, il contribuente può compensare crediti maturati e non utilizzati, verso diversi enti, come lo Stato oppure l’INPS. A questo punto si utilizza il modello F24 inserendo, oltre agli importi a debito che riguardano l’imposta da pagare, gli importi a credito.

La differenza tra le due cifre darà come risultato la somma che effettivamente il contribuente andrà a versare. Risulta importante sapere che anche quando il saldo è pari a zero, è necessario comunque inviare l’F24 correttamente compilato.

Come compilare il modello F24

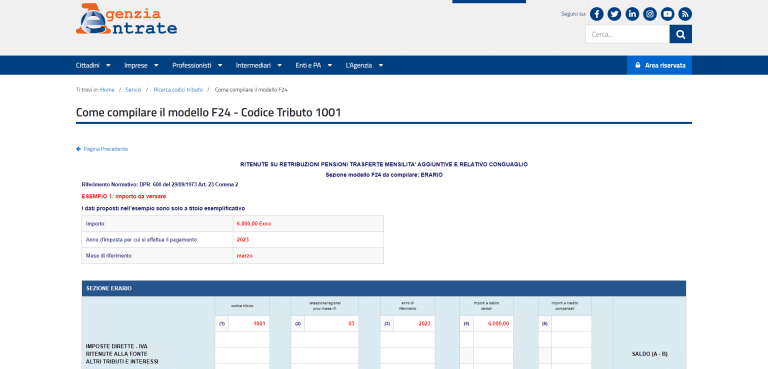

A questo punto vediamo come deve essere compilato il modello F24 per procedere con il pagamento di quanto dovuto. I datori di lavoro oggi possono pagare le imposte con l’assistenza di un esperto commercialista, ma anche inserendo i dati in autonomia tramite F24.

A questo punto vediamo come deve essere compilato il modello F24 per procedere con il pagamento di quanto dovuto. I datori di lavoro oggi possono pagare le imposte con l’assistenza di un esperto commercialista, ma anche inserendo i dati in autonomia tramite F24.

Molte banche ormai garantiscono la possibilità di inserire manualmente online le informazioni e compilare il modello F24 con i codici tributo di riferimento e le somme da versare. Si aggiungono dati come l’anno e il mese a cui si riferisce il pagamento, nella sezione Erario, e si può procedere al versamento.

Come fare il ravvedimento operoso con codice tributo 1001

In alcuni casi il codice tributo 1001 può essere utilizzato per procedere con il ravvedimento operoso: in linea generale questo strumento viene utilizzato dai contribuenti di versare le somme dovute al fisco in ritardo rispetto alle scadenze, per regolarizzare la propria situazione.

Abbiamo visto che in questo caso i datori di lavoro devono provvedere al pagamento entro il giorno 16 del mese successivo. Se ciò non avviene, è necessario chiedere al fisco di rimediare tramite ravvedimento, e procedere inserendo il codice tributo 1001 inerente alla somma da pagare, con l’aggiunta di sanzioni e interessi (con i relativi codici tributo disposti dall’Agenzia delle Entrate).