Il modello F24 risponde all’esigenza di rendere disponibile ai contribuenti uno strumento che permetta di effettuare, in un’unica operazione (da qui la definizione di modello “unificato”), il pagamento di una serie di tributi, contributi e premi, riguardanti imposte dirette, Iva, imposte di registro e di bollo, soltanto per citare gli esempi principali.

Le modalità di pagamento dell’F24 differiscono a seconda che si tratti di titolari o meno di partita Iva.

Regole particolari sono poi previste in caso di compensazione dei crediti con gli importi da versare per tributi, contributi e premi.

Analizziamo la questione in dettaglio, partendo dai vari tipi di F24 esistenti.

Quanti tipi di F24 esistono?

Esistono varie tipologie di modello F24. La maggior parte delle imposte dirette, Irap, Iva, imposte di registro e di bollo, vengono versate con modello F24 Ordinario.

Il modello F24 Accise è invece utilizzabile, come intuibile dalla stessa denominazione, per il pagamento delle accise e dei versamenti di competenza dell’Amministrazione autonoma dei Monopoli di stato.

Il modello F24 Semplificato, al contrario, rappresenta una versione più snella del modello Ordinario, pensata per agevolare i contribuenti che devono versare le imposte più ricorrenti, direttamente presso gli sportelli degli Agenti della riscossione, banche o uffici postali.

Altri modelli F24 sono:

- Modello F24 predeterminato generalizzato, nel caso in cui gli enti impositori richiedano direttamente al contribuente il pagamento delle somme, inviandogli un modello cartaceo precompilato (utilizzabile in assenza di compensazioni);

- Modello F24 ELIDE (con elementi identificativi), necessario, tra gli altri, per imposte, interessi e sanzioni connessi alla registrazione dei contratti di locazione ed affitto di immobili, per l’IVA prevista per le immatricolazioni di auto acquistate dall’Unione europea, a seguito di atti di recupero per errato utilizzo di crediti Iva in compensazione, nonché per imposta ipotecaria, tasse ipotecarie, imposta di bollo e sanzioni per servizi di aggiornamento dei registri immobiliari oltre che per il rilascio di certificati e copie;

- F24 Modello Crediti PP.AA., per le ipotesi di adesione, acquiescenza, definizione agevolata delle sanzioni, conciliazione giudiziale e mediazione, in caso di utilizzo, in compensazione, dei crediti vantati nei confronti della Pubblica Amministrazione;

- F24 Modello Enti pubblici, utilizzato dalle amministrazioni centrali dello Stato (e dagli enti pubblici) per versare Irap, ritenute, addizionali regionali e comunali, Imu, Tari ed altri tributi erariali amministrati dall’Agenzia entrate.

Cosa si può pagare con Modello F24

Il modello F24 dev’essere utilizzato per versare le seguenti somme:

- Imposte sui redditi (Irpef ed Ires);

- Ritenute sui redditi da lavoro e sui redditi da capitale;

- Iva;

- Addizionali regionali e comunali all’Irpef;

- Irap;

- Imposte sostitutive delle imposte sui redditi, dell’Irap e dell’Iva;

- Imposte sui giochi;

- Accise, imposte di consumo e di fabbricazione;

- Contributi Inps, Inail, Inpgi, Cipag, Cnpr, Enpacl, Enpap, Enpapi, Epap, Eppi, Cnocl e premi Inail;

- Imu, Imi, Imis, Tari e Tasi;

- Tosap / Cosap, Imposta comunale sulla pubblicità / canone per l’installazione di mezzi pubblicitari (all’interno del modello F24 nello spazio “codice ente / codice comune” dev’essere riportato il codice catastale del Comune in cui sono ubicati gli immobili o le aree e gli spazi occupati;

- Imposta / contributo di soggiorno (gli enti locali che intendono riscuotere l’imposta con modello F24 sono tenuti ad inviare una PEC alla Divisione Servizi – Settore Versamenti e innovazione – Ufficio Struttura di gestione);

- Diritti camerali;

- Determinate tipologie di proventi derivanti dall’utilizzo dei beni del Demanio e del Patrimonio dello Stato, sulla base delle comunicazioni specificatamente trasmesse dagli utilizzatori;

- Somme dovute per la registrazione dei contratti di locazione;

- Somme dovute in relazione alla presentazione della dichiarazione di successione (imposta sulle successioni, imposta ipotecaria e catastale, tasse ipotecarie, imposta di bollo, Invim e tributi speciali, nonché i relativi accessori, interessi e sanzioni);

- Imposta sostitutiva sui finanziamenti;

- Imposta sulle assicurazioni;

- Tasse scolastiche;

- Somme da corrispondere agli uffici provinciali – territoriali dell’Agenzia entrate, in relazione ai servizi ipotecari e catastali;

- Imposte, interessi, sanzioni e accessori richiesti dagli uffici dell’Agenzia entrate in sede di registrazione degli atti giudiziari emessi a partire dal 23 luglio 2018.

A quanto descritto si aggiungono le somme (compresi interessi e sanzioni) dovute in caso di:

- Autoliquidazione da dichiarazioni;

- Ravvedimento;

- Controllo automatizzato e documentale della dichiarazione;

- Avviso di accertamento (in caso di omessa impugnazione);

- Avviso di irrogazione di sanzioni;

- Istituti conciliativi di avvisi di accertamento e irrogazione di sanzioni (accertamento con adesione, conciliazione giudiziale).

Come si compila il modello F24

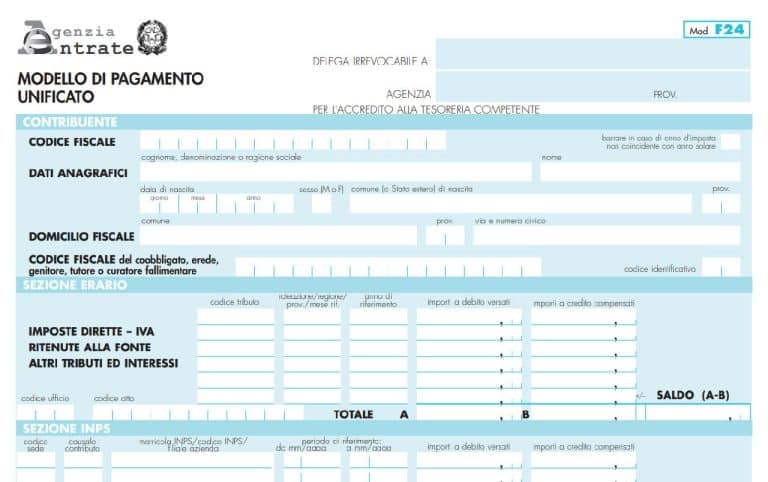

Il modello F24 si divide in più “Sezioni”, tra cui:

- Sezione Erario, per imposte dirette (Irpef ed Ires), Iva, ritenute alla fonte, altri tributi ed interessi;

- Inps;

- Regioni, per addizionali regionali all’Irpef ed Irap;

- Imu ed altri tributi locali;

- altri enti previdenziali ed assicurativi – Inail.

All’interno di ogni sezione, di norma, dev’essere indicato il codice tributo specifico, reperibile collegandosi al portale “agenziaentrate.gov.it – Strumenti – Codici per i versamenti e codici attività”.

Per ciascun tributo dev’essere compilata una sola colonna: “importi a debito versati” o “importi a credito compensati”.

Ogni importo in F24 è arrotondato al centesimo di euro:

- Per difetto, se la frazione è inferiore a 500 millesimi;

- Per eccesso, se la frazione è superiore a 500 millesimi.

I decimali vanno riportati anche se uguali a zero.

Per quanto riguarda invece le somme che derivano dalle dichiarazioni fiscali, le stesse devono essere arrotondate:

- Al centesimo di euro, se devono subire un’elaborazione prima di essere pagate;

- All’unità di euro, negli altri casi.

Una volta riportati tutti i codici tributo e gli importi da versare nelle rispettive colonne, il saldo finale del modello F24 può risultare:

- Positivo, quindi con un debito da versare;

- A zero, grazie alla compensazione del debito con una serie di crediti disponibili.

La presenza di crediti residui dev’essere sfruttata in F24 successivi, posto che il modello non può avere un saldo negativo (a credito per il contribuente).

Eventuali errori nella compilazione, tali da non incidere sul pagamento del debito complessivo, possono essere corretti, senza incorrere in sanzioni, presentando una lettera – ravvedimento all’Agenzia entrate competente o, in alternativa, utilizzando il servizio Civis F24 tramite Fisconline o Entratel.

Come si paga l’F24

Per pagare un F24 bisogna per prima cosa distinguere fra i soggetti che fanno i versamenti, ovvero privati o titolari di partita IVA.

Titolari di partita Iva (aziende, professionisti, autonomi ecc.)

I titolari di partita Iva hanno l’obbligo di trasmettere il modello F24 esclusivamente con modalità telematiche:

- Direttamente;

- In alternativa, avvalendosi di intermediari come professionisti, associazioni di categoria e Caf.

Nella prima ipotesi l’invio può avvenire:

- Grazie ai servizi telematici messi a disposizione dall’Agenzia entrate (“F24 web” ed “F24 online”), utilizzando i canali Entratel o Fisconline;

- Con i servizi di internet banking degli intermediari della riscossione convenzionati con l’Agenzia entrate (banche, Poste Italiane, Agenti della riscossione, prestatori di servizi di pagamento).

Modello F24 tramite intermediari

Venendo alla seconda ipotesi, gli intermediari possono:

- Essere abilitati al canale telematico Entratel dell’AE ed aderire ad una specifica convenzione con la stessa Agenzia (servizio “F24 cumulativo”);

- Essere abilitati al canale telematico Entratel dell’AE ed utilizzare il servizio “F24 addebito unico”;

- Avvalersi dei servizi di internet banking messi a disposizione dagli intermediari della riscossione convenzionati con l’AE.

Al fine di effettuare il pagamento dell’F24, tramite i servizi telematici dell’Agenzia, è necessario:

- Essere utenti abilitati ai canali Entratel o Fisconline (o avvalersi di un intermediario abilitato);

- Possedere un conto corrente presso una delle banche convenzionate con l’AE (o presso Poste Italiane) sul quale addebitare il saldo dell’F24 maggiore di zero.

Privati / Non titolari partita Iva

I soggetti non titolari di partita Iva, non sono tenuti a pagare in via telematica il modello F24 (ferma restando comunque la possibilità di avvalersi di tale modalità). Per gli stessi è infatti sufficiente presentare il modello F24 cartaceo presso:

- Qualsiasi sportello degli agenti della riscossione (Agenzia delle Entrate – Riscossione e Riscossione Sicilia S.p.A.);

- Banche;

- Uffici postali.

Il pagamento può essere effettuato in contanti o con i seguenti sistemi:

- Assegni bancari e circolari, presso gli sportelli bancari;

- Assegni bancari e circolari, vaglia cambiari presso gli agenti della riscossione;

- Presso gli sportelli bancari e degli agenti della riscossione dotati di terminali elettronici idonei, a mezzo carta Pagobancomat;

- Presso gli uffici postali con assegni postali, assegni bancari su piazza, assegni circolari, vaglia postali o carte Postamat.

Scadenza F24

In tutte le ipotesi di utilizzo del modello F24, il pagamento si considera tempestivo se avvenuto entro le ore 24 del giorno di scadenza.

L’addebito della somma versata, in ogni caso, avviene alla data di scadenza del termine di pagamento, anche se quest’ultimo è stato effettuato in precedenza.

Una volta effettuato il versamento, l’interessato può ottenerne la quietanza di pagamento collegandosi al cassetto fiscale di Fisconline o Entratel.

Al contrario, se l’addebito sul conto corrente non è andato a buon fine, l’Agenzia ne dà comunicazione all’interessato e procedere al recupero.

Qual è il limite minimo di pagamento con F24

La normativa impone un limite minimo al di sotto del quale non sorge l’obbligo di pagamento delle somme:

- 12 euro, se trattasi di Irpef (comprese le relative addizionali) ed Ires, risultanti dalle dichiarazioni annuali;

- 10 euro per Iva ed Irap risultanti dalla dichiarazione annuale;

- 25,82 euro per l’Iva periodica.

Come funziona la compensazione in F24

Eventuali crediti in favore del contribuente, possono essere recuperati in F24 grazie all’istituto della compensazione. Si parla di:

- Compensazione verticale, quando riguarda crediti e debiti relativi alla stessa imposta;

- Compensazione orizzontale, se concerne imposte e contributi diversi.

Compensazione orizzontale

La compensazione orizzontale (ad esempio, ritenute Irpef con credito Iva o credito Iva con debito Inps etc.), in particolare, può riguardare tutte le somme che si versano con modello F24, sopra citate, comprese:

- Sanzioni;

- Crediti d’imposta, derivanti da agevolazioni fiscali.

Le imposte sono compensabili se di importo superiore a 12 euro.

La compensazione è possibile a condizione che:

- Non sia superato il limite massimo di crediti compensabili (2 milioni di euro per anno solare);

- Siano rispettati determinati adempimenti, differenti a seconda del tipo di imposta a credito e del relativo importo;

- Non siano presenti debiti iscritti a ruolo scaduti per tributi erariali ed accessori, superiori a 1.500,00 euro.

I titolari di partita Iva compensano le somme con modello F24 telematico. Al contrario i non titolari di partita Iva e i sostituti d’imposta, effettuano la compensazione dei crediti per:

- Imposte sui redditi, Irap ed Iva;

- Agevolazioni e crediti indicati nel quadro RU del Modello Redditi;

- Tipici dei sostituti d’imposta (ad esempio eccedenze di versamento di ritenute e rimborsi da 730);

maturati dal 2019, con le stesse modalità previste per i titolari di partita Iva.

Gli altri crediti sono compensabili esclusivamente con i servizi telematici dell’Agenzia entrate, delle banche o delle poste.

In presenza di saldo a zero, sono utilizzabili solo i servizi dell’AE.

Da ultimo, la presentazione del modello F24 in forma cartacea è ammessa solo in caso di utilizzo di crediti d’imposta fruibili in compensazione presso gli agenti della riscossione.

Compensazione verticale

La compensazione verticale tra crediti e debiti della stessa imposta / contributo non dev’essere esposta in F24, ma unicamente nelle relative dichiarazioni, stampe e libri che il contribuente è tenuto a conservare, nei limiti di legge.

Clicca qui e poi fai click sulla Stellina in alto a destra