Entro il 30 novembre deve essere presentata la dichiarazione dei redditi, modello Redditi 2021 relativamente al periodo di imposta 2020. Superata la scadenza del 30 novembre, il contribuente può ancora presentare la dichiarazione senza che ciò comporti l’irregolarità della stessa. Attenzione però, il Fisco ammette una tolleranza nel ritardo che non può andare oltre i 90 giorni dal termine ordinario del 30 novembre.

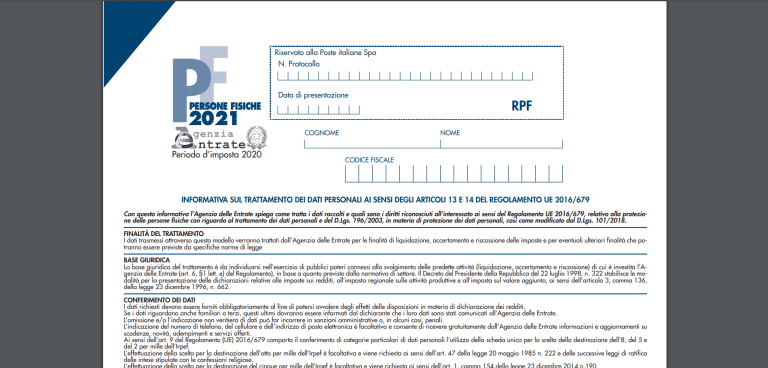

Alla stessa data del 30 novembre scadono i seguenti modelli: Redditi Persone fisiche 2021 (PF), Redditi Società di Persone 2021 (SP), Redditi Società di Capitali 2021 (SC), Redditi Società Enti non commerciali 2021 (ENC).

Ricordiamo inoltre che questa dichiarazione riguarda coloro che nel corso dell’anno precedente hanno percepito redditi d’impresa, anche in forma di partecipazione, redditi di lavoro autonomo per i quali è richiesta la partita IVA, redditi diversi non compresi fra quelli dichiarabili con il modello 730, plusvalenze derivanti dalla cessione di partecipazioni ecc. Infine dovranno usare tale modello anche coloro che hanno già presentato il modello 730, ma hanno percepito redditi che non rientrano in quest’ultimo modello.

Il modello Redditi va inviato esclusivamente per via telematica, direttamente o tramite intermediario abilitato. Ma cosa succede se si va oltre tale termine di scadenza? Si pagano sanzioni? La dichiarazione è comunque considerata regolare?

A queste e ad altre domande risponderemo nella presente guida al modello Unico.

Modello Redditi 2021: come si presenta

Ai sensi dell’art.2 del DPR 322/1998, il modello Redditi deve essere presentato entro il 30 novembre di ogni anno. Nell’anno n+1 i contribuenti presentano la dichiarazione dei redditi dell’anno N. Dunque entro il 30 novembre 2021, andrà presentata la dichiarazione dei redditi relativa al periodo d’imposta 2020.

I Soggetti Ires (le società) sono tenuti a presentare la dichiarazione entro l’ultimo giorno dell’undicesimo mese successivo a quello di chiusura del periodo d’imposta. Periodo d’imposta che può anche non coincidere con l’anno solare 1 °gennaio-31 dicembre.

Cosa succede se la dichiarazione è presentata dopo il 30 novembre? La dichiarazione è considerata regolare? Si pagano sanzioni?

Diciamo subito che per dichiarazione correttiva nei termini si intende quella presentata entro il 30 novembre a correzione di quella inviata in precedenza, sempre per lo stesso anno d’imposta. Per la correttiva nei termini non si pagano sanzioni.

Ad esempio, non sono dovute sanzioni in caso di invio del modello Redditi 2021 al 10 novembre e di un modello correttivo nei termini entro il 30 dello stesso mese.

Il discorso cambia per la dichiarazione tardiva e per quella omessa.

Attenzione, il termine omessa dichiarazione non va inteso in senso stretto ma come vedremo è considerata omessa anche la dichiarazione presentata oltre un certo termine.

Modello Redditi, dichiarazione tardiva

Si considera tardiva la dichiarazione presentata entro 90 giorni dal termine ordinario. Dunque, in riferimento al modello Redditi 2021, è considerata tardiva la dichiarazione presentata entro lunedì 28 febbraio 2022.

La sanzione da versare per sanare l’irregolarità è pari a 25 euro ossia 1/10 della sanzione di cui all’art.1 comma 1 del D.Lgs 471/1997, 250 euro. La riduzione ad 1/10 opera in applicazione del ravvedimento operoso.

Ferma restando la sanzione per omesso versamento, max 30% laddove alla dichiarazione in ritardo si accompagni anche un carente o tardivo versamento del tributo emergente dalla dichiarazione stessa.

Modello Redditi, dichiarazione omessa

La situazione si fa molto più complicata laddove il contribuente presenti la dichiarazione dopo che siano trascorsi i 90 gg dal termine ordinario. Dunque, siamo nella situazione in cui la dichiarazione è presentata dopo il 28 febbraio 2022.

In tale caso, si configura la violazione di omessa dichiarazione. Il ravvedimento della dichiarazione omessa dopo 90 giorni non è possibile (circolare 42/e 2016). Nel senso che non è possibile chiudere pacificamente la partita con il Fisco.

Detto ciò, la violazione di omessa dichiarazione comporta l’applicazione della sanzione:

- compresa tra il centoventi e il duecentoquaranta per cento dell’ammontare delle imposte dovute,

- con un minimo di euro 250.

Se non sono dovute imposte, si applica la sanzione da euro 250 a euro 1.000. Tuttavia, se, la dichiarazione omessa è presentata entro il termine di presentazione della dichiarazione relativa al periodo d’imposta successivo e, comunque, prima dell’inizio di qualunque attività amministrativa di accertamento di cui abbia avuto formale conoscenza, si applica la sanzione dal sessanta al centoventi per cento dell’ammontare delle imposte dovute, con un minimo di euro 200. In tale caso, se non sono dovute imposte, si applica la sanzione da euro 150 a euro 500.

Attenzione, anche se viene presentata nel termine appena richiamato, la dichiarazione è considerata comunque omessa. Le sanzioni non possono essere spontaneamente regolarizzate ricorrendo al ravvedimento operoso.

Ciò significa che si deve attendere la loro irrogazione piena da parte del Fisco.

Modello Redditi, dichiarazione integrativa

Se, una volta presentata la dichiarazione, il contribuente si accorge di aver commesso degli errori a favore o a sfavore del Fisco, è possibile presentare una dichiarazione integrativa. Ipotizziamo che dopo aver presentato il modello Redditi, il contribuente si accorge di non aver inserito un reddito da locazione non in cedolare secca. In tale caso, oltre a dover presentare la dichiarazione integrativa, il contribuente dovrà versare le relative sanzioni. L’omessa indicazione di un reddito rientra tra gli errori non rilevabili in sede di controllo automatizzato o formale delle dichiarazioni.

Da qui, le sanzioni sono diverse a seconda se l’integrazione è stata effettuata entro 90 giorni dal termine ordinario del 30 novembre o trascorsi 90 gg.

Nello specifico, nel primo caso, il contribuente sarà tenuto a versare:

- la sanzione ex articolo 8, comma 1, del D.lgs. n. 471 del 1997, da euro 250 a euro 2.000 per errori formali relativi al contenuto della dichiarazione,

- ricorrendo al ravvedimento operoso.

La sanzione dovuta sarà pari a 27, 78 euro ossia 250/9 (lett.a-bis, art.13 D.Lgs 472/1997).

Rimane ferma la necessità di regolarizzare anche l’eventuale omesso versamento versando la relativa sanzione (max 30% ravvedibile) e i relativi interessi.

Modello Redditi, dichiarazione integrativa trascorsi 90 giorni

Trascorsi 90 giorni, l’omessa indicazione di un reddito integra la violazione di infedeltà dichiarativa. Quanto dichiarato dal contribuente non rispecchia la sua reale situazione reddituale.

Da qui, il contribuente sarà tenuto a:

- presentare la dichiarazione integrativa;

- versare la maggiore imposta e gli interessi, nonché

- la sanzione del 90% della maggiore imposta dovuta (art.1 c.2 del D.Lgs. 471/1997).

La sanzione che assorbe anche quella del 30% per carente/omesso versamento, può essere versata anche in ravvedimento operoso. Se non sono dovute imposte si applica la sanzione ex articolo 8, comma 1, del D.lgs. n. 471 del 1997, da euro 250 a euro 2.000 per errori formali relativi al contenuto della dichiarazione. Sanzione sempre ridotta in ravvedimento. La riduzione applicabile è quella rilevata nel momento in cui la stessa è versata.

Clicca qui e poi fai click sulla Stellina in alto a destra