In presenza di debiti erariali iscritti a ruolo per importi superiori a 1.550 euro, il contribuente non può compensare crediti in F24. Difatti opera un blocco delle compensazioni, con violazione sanzionabile in capo al contribuente.

I debiti IMU possono essere considerati debiti erariali?

A tale domanda ha risposto l’Agenzia delle entrate con la prassi n° 385 dello scorso 22 settembre 2020.

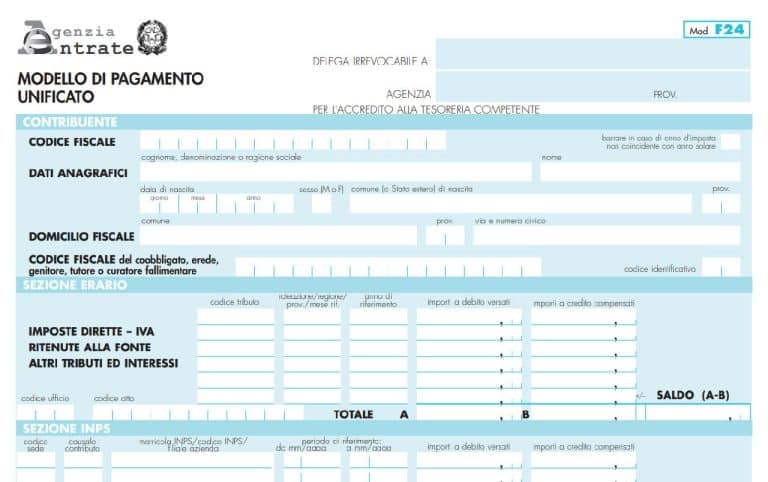

Il blocco delle compensazioni in F24

La normativa fiscale prevede un divieto di compensazione in F24:

- dei crediti relativi alle imposte erariali

- in presenza di debiti iscritti a ruolo, per imposte erariali ed accessori, di ammontare superiore a 1.500 euro.

Debiti, per i quali è scaduto il termine di pagamento. E’ prevista una specifica sanzione in caso di violazione del divieto.

Il blocco alle compensazioni è previsto dall’art. 31, comma 1, del decreto legge n. 78 del 31 maggio 2010.

Leggi anche: Modello F24: le novità del Collegato Fiscale 2020

Cosa si intende per imposte erariali?

Per “imposte erariali” si intendono le imposte dirette, Irap compresa, le addizionali ai tributi diretti, le ritenute alla fonte (se relativi alle tipologie di imposte prima richiamate), l’Iva e le altre imposte indirette, con esclusione dei tributi locali e dei contributi di qualsiasi natura.

Difatti, tali indicazioni sono rinvenibili nelle circolari, Agenzia delle entrate, n° 4 e n° 13 del 2011.

Il divieto alla compensazione non riguarda i contributi e le agevolazioni erogati a qualsiasi titolo sotto forma di credito d’imposta. Anche se vengono indicati nella sezione “erario” del modello F24.

Se si viola il blocco?

In caso di inosservanza del divieto si applica la sanzione del 50%:

- dell’importo dei debiti iscritti a ruolo,

- fino a concorrenza dell’ammontare indebitamente compensato.

A bilanciare il blocco delle compensazioni è lo o stesso articolo 31. A tal proposito, viene ammessa la possibilità:

- del pagamento, anche parziale, delle somme iscritte a ruolo per imposte erariali e relativi accessori

- mediante la compensazione dei crediti relativi alle stesse imposte.

Anche i debiti iscritti a ruolo relativi ad imposte erariali, quale ad esempio quella di registro, per le quali non è all’attualità possibile avvalersi del meccanismo della compensazione:

- rilevano ai fini del blocco delle compensazioni e

- possono essere compensati, al fine di rimuoverlo.

Il caso affrontato dall’Agenzia delle entrate

Fatta tale ricostruzione, su tale telematica si è concentrata l’Agenzia delle entrate con la risposta 385 del 22 settembre.

Il caso affrontato riguarda la presentazione di una dichiarazione Iva 2020 dalla quale emerge un credito d’imposta. Credito da compensare con le ritenute sui redditi di lavoro autonomo.

Il dubbio è se l’iscrizione a ruolo a titolo provvisorio di un debito IMU, anni 2012 e 2013, comporta l’impossibilità di utilizzare il suddetto credito in F24.

Può il debito IMU essere considerato quale debito erariale?

Come da risposta citata l’IMU è stata introdotta dagli articoli 8 e 9 del Dlgs n. 23/2011 ed è stata applicata in via sperimentare dal 2012.

Il 50% del gettito riscosso era riservato allo Stato; tuttavia ai comuni, per il totale, veniva affidato l’accertamento e la riscossione dell’imposta.

A partire dal 2013 le modalità applicative della norma e le regole di distribuzione del gettito sono state modificate. Difatti tali modiche sono state apportate dall’articolo 1, comma 380 della legge n. 228/2012.

In particolare:

- in riferimento all’ammontare del gettito spettante allo stato,

- la suddetta riserva del 50% è stata eliminata.

A tal proposito, allo Stato è riservato il solo gettito dell’imposta municipale derivante dagli immobili ad uso produttivo classificati nel gruppo catastale D. Ciò non ha inciso sulla natura del tributo che rimane comunale.

La valutazione del Dipartimento delle Finanze

In tal senso si è espresso anche il Dipartimento delle Finanze con la Risoluzione n. 2/DF del 2012.

Tale considerazione trova conferma nella circostanza dell’affidamento dell’accertamento, del contenzioso, della riscossione e dei rimborsi IMU al Comune. Affidamento confermato anche dopo l’abrogazione della riserva statale del 50%.

Ancora, Il Dipartimento delle Finanze del Ministero dell’Economia e delle Finanze, infatti, nel fornire chiarimenti in tema di “procedure di riversamento, rimborso e regolazioni contabili relative ai tributi locali ha precisato “…che l’esigenza di presentare l’istanza di rimborso al comune è dettata dalla circostanza che, anche nell’ipotesi di errato versamento nei confronti dello Stato, l’ente locale è l’unico soggetto legittimato alla verifica dell’esatto assolvimento dell’obbligo tributario da parte dei soggetti passivi.

“Si ricorda, inoltre, che sia per l’IMU quota Stato che per la maggiorazione TARES il legislatore, rispettivamente con l’art. 13, comma 11, del D.L. n. 201 del 2011 e con l’art. 1, comma 705 della legge n. 147 del 2013, ha previsto che le relative attività di accertamento e riscossione sono svolte dai comuni ai quali spettano le maggiori somme derivanti dallo svolgimento delle suddette attività a titolo di tributo, interessi e sanzioni” (cfr. circolare n. 1/DF, del 14 aprile 2016)”.

Ad ogni modo, l’ultima manovra finanziaria ha istituito la “nuova Imu”; frutto dell’accorpamento dell’Imu e della TASI. Quest’ultima è stata dunque abrogata. Le aliquote base ai fini del calcolo dell’imposta dovuta che sono uguali alla somma delle aliquote base dell’ex IMU e TASI.

La soluzione al quesito posto all’Agenzia delle entrate

Sulla base della ricostruzione fatta finora, l’IMU non è un tributo erariale ma comunale.

Ne consegue l’inapplicabilità al caso prospettato del divieto di compensazione previsto dall’articolo 31 del decreto-legge n. 78 del 2010.

Difatti il contribuente può utilizzare il suddetto credito Iva anche in presenza di un ruolo per carichi IMU non pagati.

Clicca qui e poi fai click sulla Stellina in alto a destra